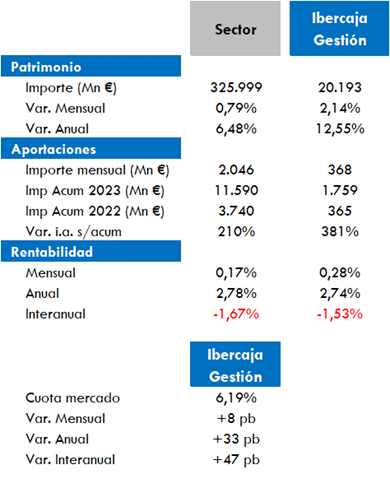

Ibercaja Gestión crece un 12,5% superando los 20.150 millones de euros de activos bajo gestión en el primer cuatrimestre de 2023

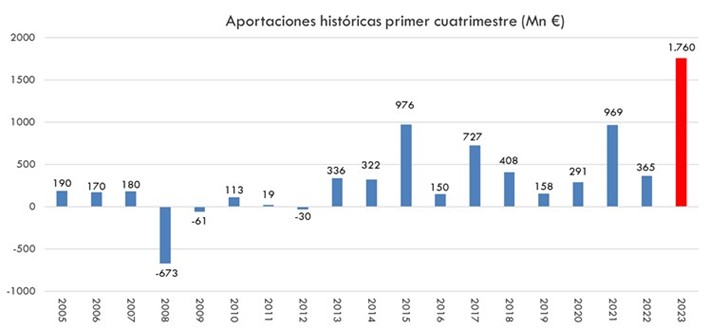

Ibercaja Gestión ha logrado que sus activos bajo gestión crezcan un 12,5% en lo que va de año, superando los 20.150 millones de euros, lo que supone un nuevo récord en los 35 años de historia de la Gestora. En el primer cuatrimestre de 2023, la Entidad ha captado 1.759 millones de euros de aportaciones netas, lo que representa 15 de cada 100 euros de nuevas entradas, gracias a la confianza de los clientes.

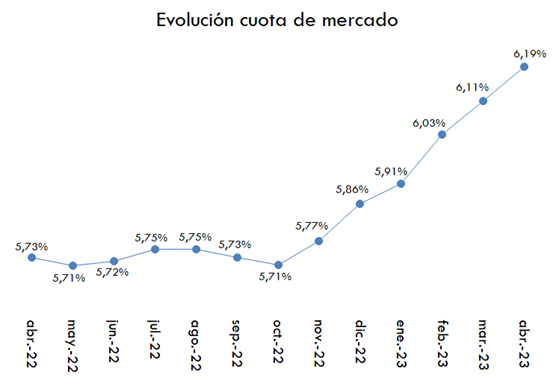

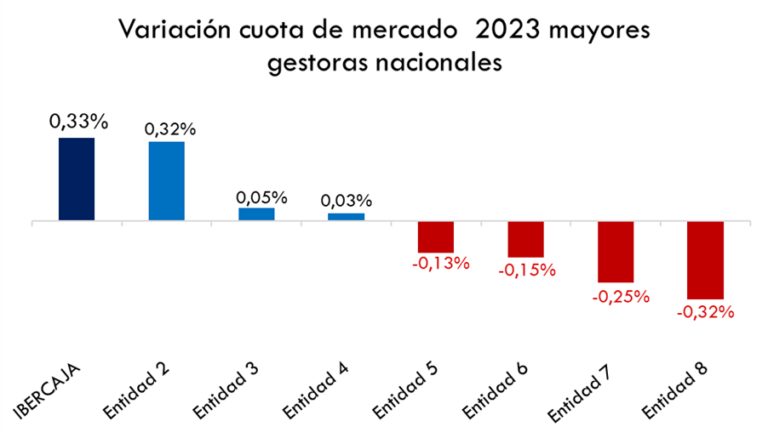

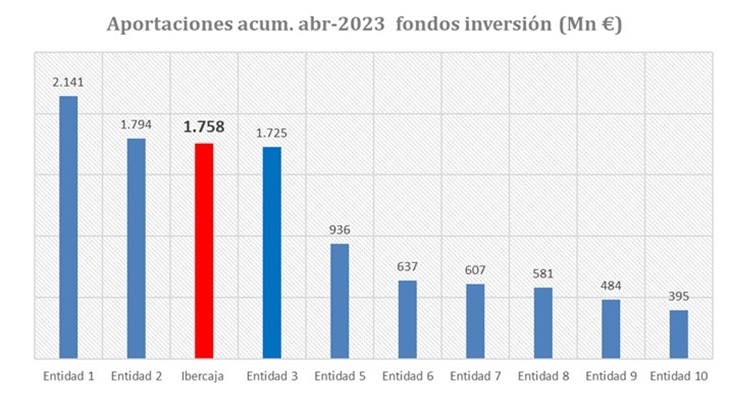

Con estos resultados, Ibercaja se consolida como el quinto grupo financiero español por volumen gestionado en fondos de inversión, alcanzando una cuota de mercado del 6,19%, lo que supone un incremento de 33 puntos básicos en el primer trimestre de 2023 respecto al cierre de 2022 y 47 puntos más que a cierre de abril de 2022. Se trata, por tanto, de la entidad con mayor crecimiento en cuota de mercado entre las entidades con mayor patrimonio gestionado en fondos de inversión.

Luis Miguel Carrasco, director del Grupo Financiero de Ibercaja, ha señalado que gracias a la confianza de los clientes y a la excelente labor de los profesionales de la red, la Entidad sigue creciendo. Así, los recursos minoristas de Ibercaja Banco alcanzan los 68.571 millones de clientes en el primer trimestre de 2023, lo que representa un crecimiento de 8.000 millones desde diciembre 2019. Y la cuota de mercado de recursos minoristas ha subido al 3,48% (dos puntos básicos más que en diciembre de 2022).

Por su parte, Lily Corredor, directora general de Ibercaja Gestión, ha destacado el volumen de aportaciones alcanzado en las áreas no tradicionales de actuación (Madrid, Arco Mediterráneo y Extremadura-Sur), territorios que en su conjunto han conseguido el 40% de las aportaciones en este histórico cuatrimestre, acercándose a los 750 millones de euros.

“Anticiparnos a las necesidades de nuestros clientes ha sido la clave”, ha subrayado Corredor. “Tras un 2022 muy incierto desde el punto de vista macroeconómico y especialmente vulnerable para los mercados financieros, en este arranque de año hemos apostado por soluciones sencillas y seguras, la deuda pública y la renta fija privada de alta calidad crediticia a corto plazo han sido nuestras principales apuestas este año”.

Este elevado porcentaje de captación de nuevas entradas registrado en el primer cuatrimestre de 2023 no es nuevo; en los últimos 3 y 5 años, en términos acumulados, Ibercaja Gestión ha sido capaz de capturar el 11% y el 13% de las nuevas entradas a fondos en España. Estos porcentajes confirman la importancia que los fondos de inversión tienen en el modelo de asesoramiento del Grupo Ibercaja, porque permiten combinar la búsqueda de rentabilidades financieras atractivas con productos fiscalmente ventajosos.

Tras la finalización del primer cuatrimestre del año, Ibercaja Gestión es la tercera gestora nacional en volumen de aportaciones.

Buen cuatrimestre en términos de rentabilidad pese a la volatilidad

La totalidad de la gama de productos de inversión de Ibercaja Gestión acumula rentabilidades positivas a cierre de abril, a pesar de la volatilidad y los eventos extraordinarios ocurridos, lo que ha permitido recuperar la práctica totalidad de las pérdidas sufridas en el convulso 2022. Así, la rentabilidad media ponderada de los fondos de la Entidad se sitúa en el 2,47%, recuperando una buena parte de las caídas acumuladas el año pasado.

En renta variable, destaca el buen comportamiento de los fondos Ibercaja Tecnológico e Ibercaja Global Brands, con rentabilidades del 15,3% y 14,5% respectivamente a cierre de abril. Por su parte, Ibercaja Small Caps, Ibercaja Bolsa Internacional e Ibercaja Bolsa Europa logran batir la marca del 10% de rentabilidad trimestral.

En cuanto a renta fija, el Ibercaja Renta Fija 2027 destaca con un 3,6% de rentabilidad en los cuatro primeros meses del año. Ibercaja Renta Fija 2026, Ibercaja Objetivo 2028 e Ibercaja Deuda Corporativa 2025 acumulan retornos importantes en el entorno del 3%.

Por último, las carteras mixtas que tanto sufrieron en 2022 recuperan con fuerza en la primera parte del año. Ibercaja Sostenible y Solidario e Ibercaja Confianza Sostenible consiguen un 4,8% y un 3,1% respectivamente en los cuatro primeros meses del año. A su vez, los fondos perfilados logran recuperar buena parte de las caídas del año anterior: Ibercaja Gestión Crecimiento se anota un 4,2% e Ibercaja Gestión Evolución se aproxima al 2,5%.

Soluciones adaptadas a las coordenadas del mercado

En los últimos doce meses, la gestora de fondos de inversión de Ibercaja ha lanzado siete fondos de inversión que ofrecen soluciones alternativas en un contexto de incertidumbre y volatilidad de los mercados financieros.

La apuesta por la deuda pública de la zona euro se ha canalizado a través de cuatro productos que combinan en sus carteras deuda pública española, francesa, italiana y alemana con vencimientos en un horizonte de 12 meses.

La demanda de este tipo de productos resulta tan elevada que a finales de abril, en tan solo cuatro meses, el fondo Ibercaja Estaña Italia abril 2024 había captado más de 1.200 millones de euros de aportaciones de más de 23.000 partícipes.

La semana pasada, la Entidad inició la comercialización del fondo Ibercaja España Italia junio 2024, un fondo con objetivo de rentabilidad no garantizado que invertirá en deuda pública mayoritariamente española e italiana, con un objetivo de rentabilidad a vencimiento que tras los últimos movimientos de los mercados se ha ajustado situándose en el 2,40% TAE.

También es destacable la buena acogida que ha tenido una nueva gama de soluciones pensadas específicamente para empresas: los fondos Ibercaja Corto Plazo Empresas y Corto Plazo Empresas 2, con duraciones de 6 meses cada uno, que ofrecen una rentabilidad objetivo del 2,6% TAE y han obtenido un volumen de aportaciones cercano a los 150 millones de euros desde su lanzamiento.

Primer cuatrimestre complejo en los mercados

Los bancos centrales, las señales de una posible desaceleración de la actividad económica y la agitación generada en el sector bancario tras la debilidad de varios bancos regionales americanos han sido los protagonistas de los mercados financieros en el primer cuatrimestre, según ha manifestado Beatriz Catalán, directora de Inversiones de Ibercaja Gestión.

Con el entorno de mercado actual, Catalán ha afirmado que el mapa de actuación de la Gestora se basa en dos aspectos fundamentales: la renta fija y la variable. “En renta fija seguimos viendo valor tanto en las curvas soberanas como en renta fija privada de alta calidad. En renta privada, va a primar la calidad en balances y negocios con mayor generación de beneficios”, ha expresado.

Principales magnitudes