IBERCAJA. REFORMA FISCAL DE 2021: PRINCIPALES ASPECTOS A CONSIDERAR

El pasado 31 de diciembre se publicó en el BOE la Ley 11/2020 de Presupuestos Generales del Estado para 2021, que entró en vigor el 1 de enero.

Las principales modificaciones que incluye la Ley de Presupuestos suponen un aumento de la presión fiscal, tanto en Impuestos directos como en los indirectos. Sin embargo, si se pueden planificar las rentas de 2021, será posible mitigar el impacto fiscal de todos los cambios incluidos en la Ley.

Teniendo en cuenta la reforma fiscal aprobada en la anterior crisis económica del 2008, las medidas contenidas en la Ley de Presupuestos van a tener una repercusión fiscal mucho menor en el contribuyente. Como primer ejemplo, si nos referimos al IVA, en la anterior crisis se subieron dos veces los tipos impositivos, tanto del IVA reducido (del 7% al 8% en 2010, y al 10% en 2012) como del IVA general (del 16% al 18% en 2010, y del 18 al 21% en 2012). En 2020, se planteó una subida del tipo general del 21% al 23% que finalmente no se ha incluido en la Ley, por lo que la reforma se ha limitado a subir del 10% al 21% el tipo impositivo de las bebidas con edulcorantes añadidos.

En cuanto al IRPF, sube la tributación tanto de la parte general del IRPF (la parte cara), como de la base del ahorro. En concreto, se incrementa 2 puntos la base general a partir de 300.000 euros. Esta medida puede afectar si se está pensando en rescatar el Plan de Pensiones, al tener la calificación de rendimientos del trabajo. Esta subida de la presión fiscal añade más argumentos para planificar correctamente dicho rescate, ya que puede ser interesante mantener el plan al estar exento de tributación en el Impuesto sobre Patrimonio y en Impuesto sobre Sucesiones y buscar otras fuentes de ingresos con menos impacto fiscal. La Ley de Presupuestos también incluye una reducción de la aportación máxima de los planes individuales de pensiones, de 8.000 euros pasa a 2.000 euros. Si sumamos las contribuciones empresariales en los Planes de empresa, el límite conjunto será de hasta 10.000 euros. En el caso de las aportaciones a favor del cónyuge, se reduce la aportación de los 2.500 euros a 1.000 euros.

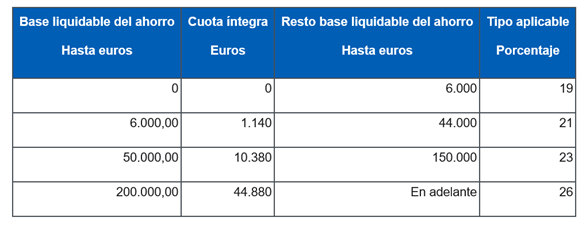

En el caso de la base del ahorro, en la que se incluyen tanto las ganancias patrimoniales por la venta de cualquier activo, como los dividendos, intereses y otros rendimientos de capital mobiliario, la subida será de 3 puntos a partir de 200.000 euros, pasando de un tipo máximo del 23% al 26%. En este punto, hay que recordar que si se va a transmitir algún activo con mucha plusvalía, merece la pena analizar si se pueden compensar estas ganancias con la venta de otro activo con minusvalías. También se deben repasar las declaraciones del IRPF de años anteriores por si se generaron pérdidas a compensar de los últimos 4 años. Por último, en el caso de ser mayor de 65 años se puede reinvertir el precio de venta en un seguro de renta vitalicia para dejar sin tributación hasta 240.000 euros.

En cuanto al Impuesto sobre Patrimonio, se reestablece su carácter indefinido, por lo que ya no se considera un Impuesto extraordinario y temporal. Por otro lado, se sube el tipo de tributación del 2,5% al 3,5% para patrimonios con una base liquidable superior a 10.695.996,06 euros. Hay que tener en cuenta que es un impuesto cedido a las Comunidades Autónomas, por lo que habrá que repasar la Ley de Presupuestos de cada región para ver si han modificado algún aspecto fundamental como el mínimo exento.

Los patrimonios con muchos inmuebles también van a tener que analizar el efecto fiscal que les puede suponer la nueva regla de valoración de inmuebles propuesta por el Gobierno en el Proyecto de Ley de Medidas contra el fraude fiscal, que está pendiente de aprobación.

En concreto, proponen usar el valor de referencia del Catastro en todos los tributos patrimoniales (ITP, Impuesto sobre Patrimonio y Sucesiones y Donaciones). Este valor se publicará en octubre de cada año, fijando el valor de mercado de los inmuebles en función de las últimas transacciones realizadas en esa zona.

Este valor puede ser muy superior al valor de adquisición o al valor catastral que son los valores de referencia que se usan hasta la fecha en el Impuesto sobre Patrimonio, sobre todo en inmuebles con cierta antigüedad, por lo que puede suponer un incremento importante de la cuota a pagar.

Por último, está encima de la mesa del Gobierno reformar la financiación autonómica para establecer un régimen común de tributación que afectaría tanto al Impuesto sobre Patrimonio como al Impuesto sobre Sucesiones y Donaciones. Como ya os hemos escrito en otras ocasiones, no hay que esperar a la entrada en vigor de esta reforma fiscal para empezar a analizar la repercusión fiscal que va a tener en nuestro patrimonio, sobre todo si está excesivamente “enladrillado”.

Juan Linares Muñagorri, Responsable de Asesoría Fiscal para Banca Privada y de Negocios en Ibercaja Banco

Más sobre IBERCAJA BANCO S.A. »

Artículo publicado el 25/02/2021