IBERCAJA ELEVA SU RATIO DE CAPITAL AL 12,6% Y PROVISIONA 90,1 MILLONES ADICIONALES POR LA CRISIS COVID

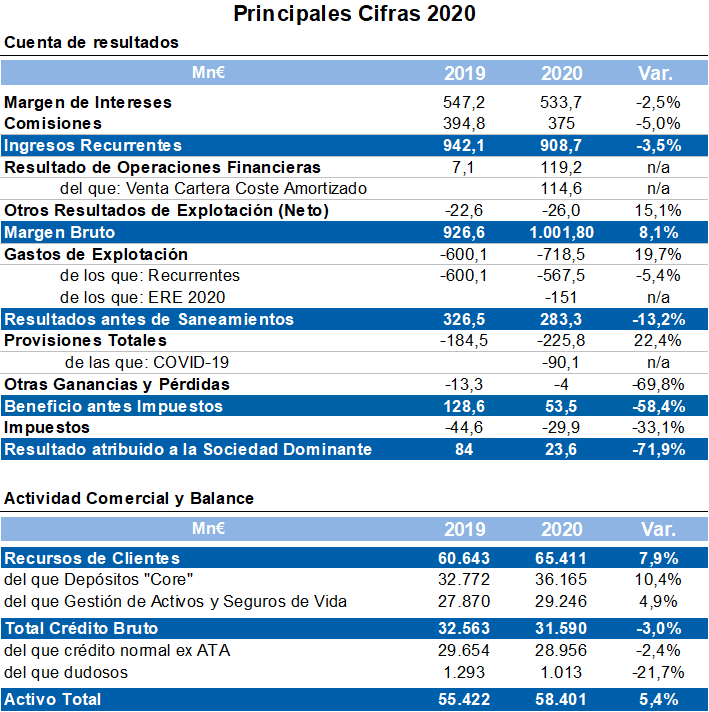

Ibercaja ha obtenido 23,6 millones de beneficio neto en 2020, un 71,9% inferior al ejercicio anterior. El resultado del año se ha visto impactado por las provisiones adicionales de 90,1 millones de euros realizadas para hacer frente a los posibles efectos económicos adversos provocados por la pandemia y por los gastos de 151 millones de euros contabilizados por el expediente de regulación de empleo.

El esfuerzo del Banco en la contención de los gastos recurrentes (-5,4%) ha logrado compensar los menores ingresos recurrentes (-3,5%), que han acusado de nuevo el escenario de tipos de interés en mínimos históricos, y mantener, así, estable el beneficio recurrente antes de saneamientos (-0,2%).

En un año marcado por la crisis provocada por el Covid-19, el Banco ha revalidado y reforzado su propósito corporativo “Ayudar a las personas a construir la historia de su vida, porque será nuestra historia”, desplegando numerosas medidas para atender las necesidades de sus clientes particulares, autónomos, pymes y empresas más vulnerables y apoyar a la sociedad.

En este entorno especialmente complicado, en el que los tipos de interés han continuado marcando mínimos históricos, Ibercaja ha mantenido un elevado nivel de actividad, incrementando los recursos de clientes en un 7,9% hasta los 65.411 millones de euros, y ha continuado aumentando la solidez financiera de su balance, mejorando el ratio de capital CET1 Fully Loaded en 124 puntos básicos en el año, hasta el 12,6%. Además, mantiene una elevada posición de liquidez, 14.959 millones de euros, y una cobertura de los activos problemáticos del 62,2%.

Un relevante apoyo a clientes y sociedad

Ibercaja ha implementado numerosas medidas para ser una pieza clave en la recuperación, apoyando a sus clientes y a la sociedad en general.

En el ámbito de clientes particulares, Ibercaja concedía 8.664 moratorias en préstamos por parte de clientes con dificultades para hacer frente a las cuotas de su endeudamiento como consecuencia de la crisis, la mayoría de ellas hipotecarias, ascendiendo el volumen concedido a 741 millones de euros, de los que permanecen vivos 366 millones de euros en la actualidad.

El Banco ha anticipado desde el inicio de la pandemia y sin coste alguno, sobre sus fechas habituales de cobro, las prestaciones de jubilación a sus clientes por 4.056 millones de euros y de desempleo por 635 millones de euros.

También se reforzó la atención desde los canales no presenciales a través del lanzamiento de Ibercaja Próxima, un servicio de gestión personalizada a distancia con 60 gestores de clientes digitales que trasladan la cercanía que caracteriza las relaciones presenciales del Banco a los canales a distancia. En particular, las llamadas atendidas desde el call center aumentaron un 51%.

Para facilitar en los meses de confinamiento el cumplimiento de las recomendaciones sanitarias, se suspendieron las comisiones por retirada de efectivo en cajeros de otras entidades financieras y las cuotas mensuales de los terminales en punto de venta de los comercios.

Ibercaja y sus Fundaciones accionistas pusieron en marcha diez plataformas solidarias mediante las que lograron recaudar cerca de un millón de euros en donaciones de particulares y empresas destinadas a ayudar a las personas más vulnerables a la crisis sanitaria.

Destacan la gestión de activos y la financiación a pymes y compra de vivienda

Los recursos de clientes se han incrementado un 7,9% durante este ejercicio, hasta los 65.411 millones de euros, impulsados principalmente por el ahorro a la vista, que han crecido un 15,8% en este periodo (+4.505 millones de euros) y los activos bajo gestión y los seguros de vida. El volumen de recursos fuera de balance se ha incrementado un 4,9% respecto a diciembre de 2019 (+1.375 millones de euros), permitiendo al Banco avanzar al quinto puesto del ranking nacional por saldo gestionado de activos y seguros de vida, con un 5% de cuota de mercado (+18 puntos básicos en el año).

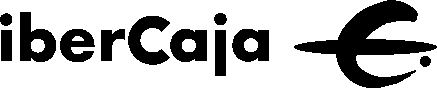

El comportamiento de los fondos de inversión ha vuelto a destacar una vez más en 2020 y el saldo gestionado crece 1.268 millones de euros, situándose en 15.248 millones de euros, un 9,1% por encima de la cifra de 31 de diciembre de 2019.

Un modelo de gestión orientado al cliente, basado en el asesoramiento, la rentabilidad, la innovación y la calidad en la gestión de las sociedades del Grupo Financiero, constituyen una relevante ventaja competitiva en un contexto como el actual, con los tipos de interés en niveles negativos, que ha permitido a Ibercaja Gestión ser la segunda entidad en España por volumen de aportaciones netas, 1.167 millones de euros, un 58,7% superiores a las registradas en 2019, y avanzar 46 puntos básicos su cuota de mercado en el año hasta el 5,5%, nuevo récord histórico.

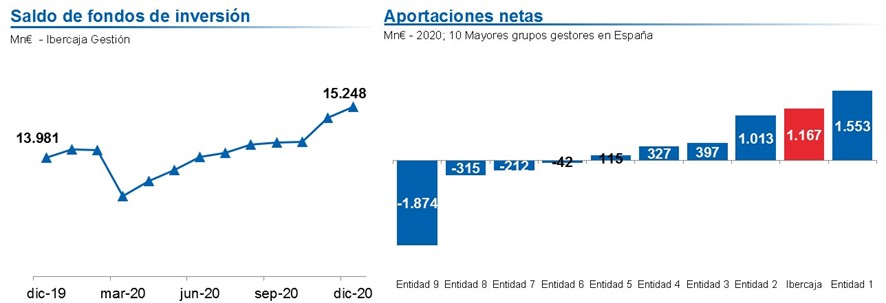

También la actividad crediticia ha experimentado un comportamiento destacado en estos doce meses con 6.424 millones de euros de nuevas formalizaciones, un 18,2% más que el año anterior, apoyado principalmente por la concesión de hipotecas por importe de 1.440 millones de euros, un 25,6% superior a 2019, y por los préstamos a empresas no inmobiliarias, que aumentan un 32% interanual.

La especial atención a las necesidades más urgentes de las empresas y la eficacia en la implantación de las medidas desplegadas por el Banco en estos meses han permitido el incremento de la actividad crediticia destinada a este segmento, en la que cabe subrayar la formalización de 1.830 millones de euros en operaciones de las Líneas ICO Covid, de las que un 82% se ha destinado a autónomos y pequeñas y medianas empresas. De estas líneas, 280 millones se han concedido en el último trimestre del año apoyando así tanto la recuperación de la facturación como las inversiones de las empresas, tras afrontar las necesidades de liquidez de los primeros meses de la crisis.

En cuanto al saldo de las moratorias vivas en préstamos a particulares concedidas para aliviar la situación de los clientes más vulnerables desde el inicio de la pandemia, por un total de 741 millones de euros, este importe ha retrocedido un 50,6% a final de año hasta los 366 millones de euros, que representa un 1,2% del total del crédito bruto del Banco. Esta significativa reducción muestra que, una vez superado el primer impacto de incertidumbre, una mayoría de las familias españolas están recuperando progresivamente en estos últimos meses sus flujos de ingresos.

Crecimiento significativo de clientes digitales y uso de canales no presenciales

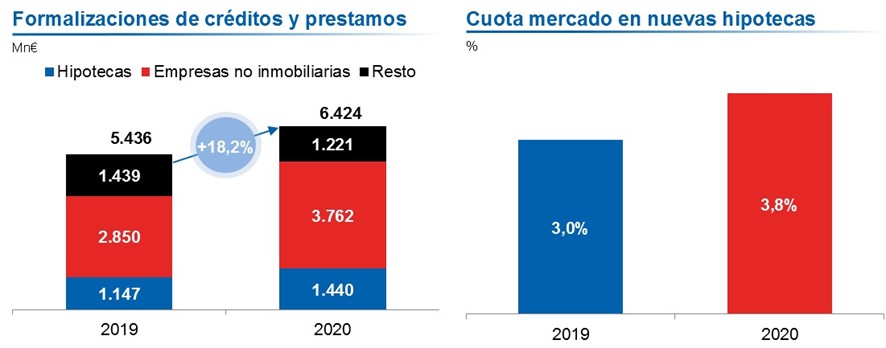

El total de clientes digitales crece un 10% en el año hasta alcanzar los 842.000 a 31 de diciembre, gracias al incremento de usuarios de la app móvil (+20,7%) y de Ibercaja Pay (+148,4%). Además, el 54,1% de los clientes ha utilizado los activos digitales del Banco en el último trimestre, el 76% de las transacciones se han realizado por los distintos canales no presenciales de la Entidad, frente al 72% a finales del año anterior y el 75% de las operaciones de crédito al consumo se realizan mediante canales digitales.

En estos meses, la Entidad ha venido reforzando la atención que presta mediante estos canales y ha puesto en marcha nuevos servicios para responder a la creciente demanda por parte de los clientes. Así, lanzaba Ibercaja Próxima, que presta un servicio de atención no presencial especializado y personalizado; renovaba su servicio de Banca Digital de Empresas, con una nueva plataforma tecnológica, más funcionalidades y operatoria y una configuración de diseño y formato más sencillos e intuitivos; e incorporaba el Modo Iniciación en su app de banca móvil para facilitar la inclusión y accesibilidad a sus activos digitales a aquellos clientes que nunca han utilizado la banca online.

El avance en el proceso de digitalización que el Banco viene impulsando en los últimos años ha contribuido a acelerar la implementación de todos estos servicios desde el inicio de la pandemia, así como a reforzar la actividad y atender con la misma calidad de servicio las necesidades de sus clientes, en unas coordenadas con limitaciones para la operatoria presencial.

Resultados: refuerzo de provisiones y costes del ERE

El margen de intereses se sitúa en 533,7 millones de euros, un 2,5% inferior al del mismo periodo de 2019. Esta partida está condicionada por el entorno de tipos de interés negativos en el que se desarrolla la actividad bancaria minorista en estos últimos años.

Las comisiones totales ascienden a 375 millones de euros, lo que supone un retroceso interanual del 5% o 19,9 millones de euros. La brusca caída de los mercados en el primer cuatrimestre del año supone una disminución en las comisiones de revalorización de los fondos de inversión de 19,5 millones de euros.

No obstante, el incremento del saldo de los activos bajo gestión experimentado en los tres últimos meses ha impulsado las comisiones no bancarias un 16,4% con respecto al tercer trimestre, hasta 66 millones de euros, recuperándose prácticamente el importe registrado en 2019 (-4,3%).

Los ingresos recurrentes, como suma de ambas rúbricas (margen de intereses y comisiones), han sido de 908,7 millones de euros, lo que supone un descenso del 3,5% respecto al ejercicio anterior, presionados por los tipos de interés negativos y la menor actividad como consecuencia de la recesión económica.

Los gastos totales aumentan un 19,7% debido a la imputación extraordinaria del coste total estimado del expediente de regulación de empleo que asciende a 151 millones de euros. La Entidad alcanzaba un acuerdo el pasado mes de diciembre con la mayoría de la representación de los trabajadores, caracterizado por los criterios de voluntariedad y edad como prioritarios en las salidas, la optimización de la estructura para su adaptación al mercado actual y la mejora de los niveles de competitividad, productividad y rentabilidad.

Excluyendo este coste extraordinario, los gastos recurrentes retroceden un 5,4% interanual como consecuencia de la vigilancia y revisión permanente de los gastos generales que el Banco viene realizando, compensando así los menores ingresos recurrentes (-3,5%) y manteniendo estable el beneficio recurrente antes de saneamientos (-0,2%).

Como resultado de la evolución de ingresos y gastos, el ratio de eficiencia recurrente de la Entidad se ubica, a cierre de 2020, en el 62,5% y el resultado antes de saneamientos se cifra en 283,3 millones de euros, un 13,2% por debajo del registrado en 2019.

Por otro lado, los Resultados por Operaciones Financieras (ROF) han experimentado un significativo aumento en el cuarto trimestre del año por la materialización de una venta de cartera de coste amortizado por 1.382 millones de euros. Esta operación ha generado una plusvalía de 114,6 millones de euros.

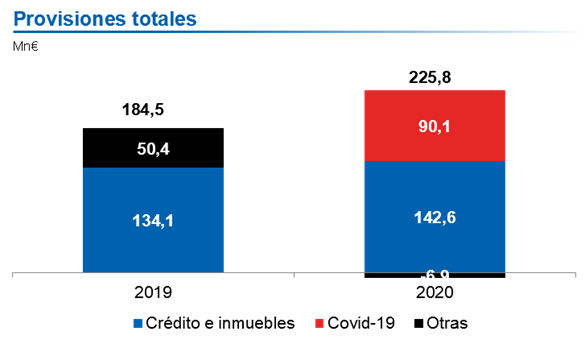

Asimismo las provisiones totales netas han sido 225,8 millones de euros. Este importe incluye 90,1 millones de euros que el Banco ha dotado de manera extraordinaria para paliar el impacto potencial originado por los efectos de la crisis económica provocada por el Covid-19.

En conclusión, a pesar de esta importante dotación adicional de provisiones y los gastos extraordinarios derivados del expediente de regulación de empleo, Ibercaja ha conseguido un beneficio neto de 23,6 millones de euros en 2020.

El CET1 se sitúa en el 12,6%, superando el objetivo del Banco

El Banco ha reforzado la solidez financiera de su balance, con una mejora del ratio de capital CET1 Fully Loaded de 124 puntos básicos en el año, hasta alcanzar el 12,6%, superando el objetivo establecido en el Plan Estratégico 2018 – 2020.

En términos de Phased In, el capital CET1 se cifra en un 13,6%, mientras que el ratio de Capital Total se sitúa en el 18,3%. El exceso de capital en términos MDA, aumenta hasta los 549 puntos básicos, frente a los 327 puntos básicos de cierre de 2019.

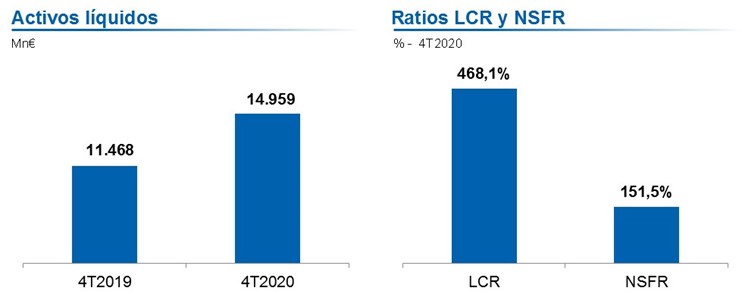

Asimismo, Ibercaja ha ampliado su ya holgada posición de liquidez, con un crecimiento de los activos líquidos de 3.492 millones de euros en estos doce meses, que permiten situar el ratio LCR en el 468%.

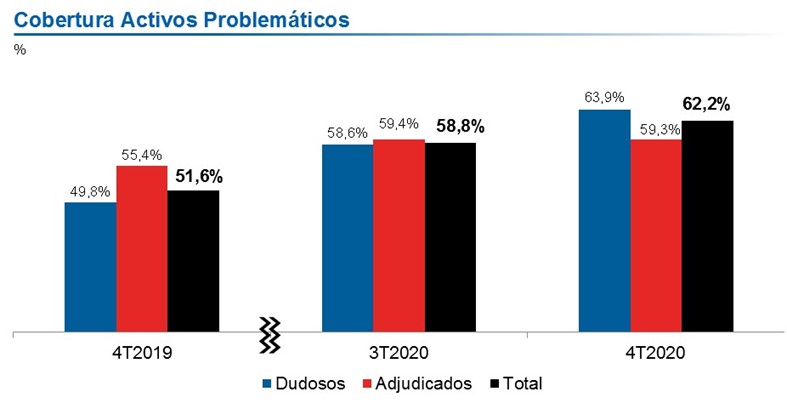

El Banco ha llevado a cabo una efectiva gestión de la inversión irregular durante estos nueve meses, logrando una reducción de los activos problemáticos brutos (créditos dudosos + adjudicados) de 286 millones de euros, un 14,9% en el año. De este modo, la tasa de morosidad de la Entidad ha seguido disminuyendo hasta el 3,2%, ubicándose 123 puntos básicos por debajo de la media del sector.

La Entidad ha incrementado el ratio de cobertura de los activos problemáticos en 10,5 puntos porcentuales en el año hasta el 62,2%.

Un modelo de negocio robusto y sostenible

A los elevados niveles de solvencia, cobertura de los activos improductivos y liquidez, se suman un modelo de negocio diversificado, en el que el 37% de los ingresos recurrentes proceden de la gestión de activos y el negocio de banca seguros así como una cartera crediticia más sólida y defensiva que el sector, con la que Ibercaja afronta 2021, consecuencia de su distribución, en la que el peso del crédito a las familias es superior al de su competencia (76,1% vs. 63,7%), lo que le proporciona una menor pérdida esperada.

Además, la necesidad de moratorias de esta cartera de crédito ha sido un 63% inferior a la de las entidades financieras comparables y su exposición al crédito al transporte, hostelería y ocio es un 59% inferior también con respecto a su competencia comparable.

Ibercaja, quiere además posicionarse como entidad referente en sostenibilidad, reforzando su compromiso con la sociedad y el entorno. El pasado mes de enero, el Consejo de Administración aprobaba la nueva Política de Sostenibilidad del Banco con el objetivo de integrar los aspectos ambientales, sociales y de buen gobierno (ASG) en su estrategia de negocio e impulsar, así, un crecimiento sostenible, inclusivo y respetuoso con el medioambiente.

En este marco, a principios de año, Ibercaja creaba una nueva Dirección de Sostenibilidad, con el objetivo de facilitar la integración de los aspectos ASG de manera transversal en toda la organización. Así mismo, se ha creado un nuevo departamento de Finanzas Sostenibles, con la finalidad de alinear la estrategia comercial con los objetivos ASG, que ya se vienen aplicando desde Ibercaja Gestión e Ibercaja Pensión en su gestión de inversiones y que superan ya los 1.000 millones de euros de inversión bajo estos criterios. También se ponía en marcha un equipo transversal integrado por las principales áreas de negocio del Banco, para desarrollar esta nueva hoja de ruta de Sostenibilidad.

La Entidad financiera es firmante de los Principios de Banca Responsable de las Naciones Unidas, está adherida a las recomendaciones de la Task Force on Climate-Related Financial Disclosures y alineada con el cumplimiento de los Objetivos de Desarrollo Sostenible de la Agenda 2030 de Naciones Unidas.

Más sobre IBERCAJA BANCO S.A. »

Artículo publicado el 05/03/2021