Ibercaja obtiene un beneficio neto de 58 millones de euros, un 5,9% más que el mismo trimestre del año anterior

La Entidad ha contabilizado íntegramente, en este trimestre, el gravamen extraordinario aplicado al sector bancario correspondiente a este ejercicio, por un importe de 40 millones de euros.

Ibercaja ha obtenido un beneficio neto de 58 millones de euros en el primer trimestre de 2024, un 5,9% más que el registrado en el mismo periodo del año anterior, una vez contabilizado íntegramente el gravamen extraordinario aplicado al sector bancario correspondiente a este ejercicio, por un importe de 40 millones de euros.

En un contexto de incertidumbre para el desarrollo de la actividad financiera con particulares y empresas, en el que la inflación presenta una mayor resistencia a la baja de lo esperado y los tipos de interés se mantienen en niveles más elevados de lo previsto, Ibercaja ha continuado desplegando una intensa actividad comercial que ha impulsado los ingresos recurrentes un 10,4% respecto al mismo trimestre del año anterior, hasta los 322 millones de euros, alcanzando la rentabilidad (ROTE) el 8,8%.

Además de preservar su rentabilidad, el Banco ha continuado reforzando sus niveles de solvencia y manteniendo su holgada posición de liquidez. Así, el ratio de capital CET1 Fully Loaded, aumenta en el primer trimestre hasta el 13,1%, y el ratio de Capital Total Fully Loaded lo hace hasta el 17,7%. La tasa de mora, del 1,7%, es una de las más bajas del sector, con un diferencial de 197 puntos básicos respecto a la media; y el grado de cobertura llega al 93,7%, uno de los mayores entre las entidades comparables. Ibercaja presenta también una holgada posición de liquidez y un sólido perfil de financiación, con un ratio LCR del 252,9%, un ratio NSFR del 146,0% y un ratio de créditos sobre depósitos del 84,8%.

Al mismo tiempo, en estos meses se han producido dos relevantes hitos para el Banco. Por un lado, Ibercaja ha presentado su nuevo Plan Estratégico con horizonte temporal 2026, enfocado en el cliente y en la resiliencia, dirigido a situar su solvencia (CET1 fully loaded) entre un 13,5% y un 14,0%; su rentabilidad (ROTE) en niveles superiores al 10%; y mantener su índice de liquidez (LCR) por encima del 190% y su tasa de activos improductivos (NPA´s) por debajo del 3,5%.

Además, Fundación Bancaria Ibercaja, principal accionista del Banco, ha cubierto la totalidad del fondo de reserva, 326 millones de euros, con una anticipación de casi dos años sobre el plazo establecido por el regulador, a finales de 2025. Ambos hechos garantizan la sostenibilidad a largo plazo del proyecto Ibercaja como entidad independiente.

Intensa actividad focalizada en depósitos a plazo y gestión de activos y seguros

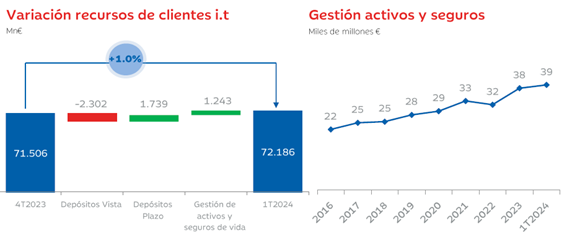

En el primer trimestre, el Banco ha incrementado un 1% los recursos totales administrados de los clientes, hasta los 72.186 millones de euros, lo que supone un 5,3% más respecto a los tres primeros meses de 2023. Este relevante aumento se ha debido a la intensa actividad comercial, focalizada en la formalización de nuevos depósitos a plazo y en la gestión de activos y seguros.

Entre enero y marzo, en línea con la evolución de los tipos de interés y del desarrollo de los mercados de renta fija y renta variable, para dar respuesta a las necesidades de sus clientes, el Banco ha ofrecido una amplia gama de alternativas para la optimización de la rentabilidad de sus clientes, en función de sus preferencias y perfiles de riesgo.

Así, los depósitos a plazo han aumentado en 1.739 millones de euros y la gestión de activos y seguros lo ha hecho en un un 3,3% hasta los 38.998 millones de euros, saldo que representa ya el 54% del total de los recursos de clientes.

En particular, los fondos de inversión de Ibercaja han captado 621 millones de euros entre enero y marzo, equivalentes al 8,6% del total de aportaciones conseguidas por el sector, continuando así el destacado desempeño diferencial obtenido en 2023. También los fondos de inversión del Banco han destacado en este trimestre por las rentabilidades alcanzadas, que a cierre de marzo eran positivas en la mayoría de los perfiles inversores.

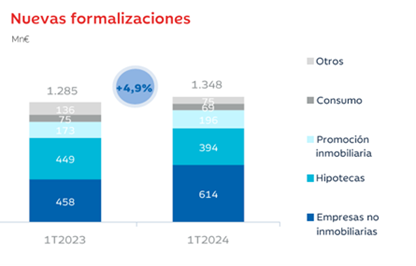

En cuanto a la actividad crediticia, las nuevas formalizaciones han ascendido a 1.348 millones de euros, un 4,9% más que el primer trimestre del año anterior, destacando el avance del 34,1% en el caso de las destinadas a empresas no inmobiliarias. El saldo de préstamos brutos (ex repos), por su parte, ha retrocedido todavía un 1,7% debido a las amortizaciones anticipadas, la estacionalidad y a una menor disposición del circulante.

La nueva producción de seguros de riesgo también ha mostrado un desempeño positivo en el periodo analizado, tanto en el caso de los seguros de vida, que crecen un 10,0%, como los de no vida, que aumentan un 7,3%. En especial, ha sobresalido la contratación de nuevas primas de seguros de automoción, que se incrementan un 18,3%; de hogar, que avanzan un 6,5%; y de empresas, con un aumento del 10,5%.

En conjunto, esta nueva producción se ha elevado un 7,9% interanual, hasta los 14 millones de euros. Del mismo modo, el volumen de primas de seguros de riesgo ha crecido un 4,7% respecto al primer trimestre de 2023, hasta los 78 millones de euros.

Ibercaja ha renovado la oferta de estos seguros en el último año, incluyendo coberturas más específicas y personalizadas según las diferentes necesidades de los clientes y ha incorporado la posibilidad de su contratación on line para agilizar los procesos de venta. Además, para facilitar a los clientes la contratación de seguros y ayudarles a organizar y optimizar sus gastos, el Banco ofrece la “Cuenta de Seguros Vamos” que permite agrupar el pago de todos los seguros contratados para abonarlos en una única cuota fija mensual.

La mejora de los ingresos, motor del aumento del beneficio neto y la rentabilidad

El comportamiento de los tipos de interés y la gestión de la actividad comercial han propiciado el aumento del margen de intereses. Esto, unido a unas mayores comisiones y a la contribución del resultado neto de los seguros ha impulsado los ingresos hasta los 322 millones de euros, un 10,4% por encima del mismo trimestre de 2023.

El margen de intereses crece un 8,2% en el trimestre, hasta los 170 millones de euros, por el buen comportamiento de los ingresos financieros. La rentabilidad del crédito alcanza el 3,7% en el último trimestre del año frente al 0,5% del coste de los depósitos, lo que supone un margen de clientes del 3,2%, que implica una mejora de 77 puntos básicos en términos interanuales. No obstante, el crecimiento del margen de intereses se ha visto perjudicado por el mayor coste de financiación mayorista, tanto a largo como a corto plazo, que ha detraído 16 millones de euros y 20 millones de euros, respectivamente.

Las comisiones netas, por su parte, ascienden a 116 millones de euros en los tres meses, un 6,3% superiores al periodo comparable del año anterior. Las comisiones no bancarias han sido las principales impulsoras de este aumento, con un crecimiento del 10,7% interanual, debido al dinamismo de la gestión de activos y seguros y a la evolución de los mercados de renta fija y renta variable que han impactado de manera positiva en sus rentabilidades.

Por su parte, el resultado neto de los seguros se ha incrementado en 10 millones de euros, contribuyendo a la positiva evolución de los ingresos.

Así, el margen bruto, que incluye la contabilización del gravamen a la banca por 40 millones de euros (12 millones de euros más que en el primer trimestre de 2023) ha alcanzado 287 millones de euros, un 8,2% más que el mismo trimestre del año pasado. Excluyendo este gravamen, el margen bruto habría crecido un 11,3%.

En cuanto a los gastos, éstos han aumentado un 8,9% debido, principalmente, al incremento de los costes de personal, derivado de la aplicación del nuevo convenio colectivo y del mayor número de empleados, después de las cerca de 400 nuevas contrataciones que el Banco realizó en 2023.

Ibercaja, a pesar del incremento de gastos y la imputación del gravamen, mantiene su ratio de eficiencia total en el 57% (56,7% en el primer trimestre de 2023). Mensualizando el importe del gravamen, que equivale a 10 millones de euros entre enero y marzo, el ratio de eficiencia habría sido del 51,6%, frente al 52,4% del mismo periodo de 2023. El resultado antes de provisiones crece un 7,3% sobre el obtenido entre enero y marzo del año pasado, hasta los 123 millones de euros.

Las provisiones de riesgo de crédito y adjudicados ascienden a 17 millones de euros, tras el relevante esfuerzo de dotaciones realizado a finales de 2023 y la buena evolución de la calidad de los activos a lo largo de este primer trimestre. El coste del riesgo se sitúa en 23 puntos básicos.

El beneficio neto alcanza los 58 millones de euros en el trimestre, un 5,9% más que en el mismo periodo del año anterior y equivale a una rentabilidad (ROTE) del 8,8%. Considerando el importe mensualizado del gravamen, este indicador de rentabilidad (ROTE) ajustado es del 13,5%.

Mayor solvencia, calidad del activo y liquidez

Ibercaja ha continuado reforzando sus destacados niveles de solvencia, calidad de activos y liquidez, presentando uno de los balances más sólidos del sistema financiero español.

La tasa de mora se sitúa en el 1,7%, una de las más bajas del conjunto del sistema, lo que supone un diferencial de 197 puntos básicos respecto a la media del sector; y el grado de cobertura alcanza el 93,7%, uno de los mayores entre las entidades comparables.

A pesar de las incertidumbres del entorno, los activos problemáticos netos, que incluyen dudosos y adjudicados, se reducen un 4,0% en el trimestre hasta 147 millones de euros, lo que representa menos del 0,3% del total de los activos del banco, porcentaje más bajo del sistema financiero español.

El ratio de capital CET1 Fully Loaded alcanza el 13,1%, y el de Capital Total Fully Loaded lo hace hasta el 17,7% (17,8% en términos Phased In), después de avanzar ambos indicadores más de 40 puntos básicos en el trimestre. Así, la distancia MDA, que mide el exceso de capital frente a los requerimientos SREP, se sitúa en 504 puntos básicos, superando ampliamente estos requerimientos.

Asimismo, Ibercaja mantiene una sólida posición de liquidez, con un ratio LCR del 252,9%. La Entidad muestra un sólido perfil de financiación con una estructura de depósitos altamente granular. El ratio NSFR se sitúa en el 146,0% y el ratio de crédito sobre depósitos en el 84,8%.

Relevantes hitos para el Banco y Fundación Ibercaja

A finales de abril, el Consejero Delegado de Ibercaja presentaba las líneas estratégicas del Banco para los próximos tres años, dirigidas a situar su solvencia (CET1 fully loaded) entre un 13,5% y un 14,0%; su rentabilidad (ROTE) en niveles superiores al 10%; y mantener su índice de liquidez (LCR) por encima del 190%; y su tasa de activos improductivos (NPA´s) por debajo del 3,5%.

A nivel comercial, Ibercaja plantea la nueva “hoja de ruta” como un impulso al crecimiento de negocio, apostando por la captación y la ampliación de su base de clientes. En este sentido, se ha fijado un objetivo de incremento acumulado de clientes denominados como “comprometidos” de un 10% para los próximos tres años, que se concretará en 50.000 nuevos titulares particulares comprometidos, 6.000 nuevos clientes de negocios y 2.000 nuevos clientes procedentes de pymes y grandes empresas.

Además, Fundación Ibercaja, principal accionista del Banco, ha cubierto ya la dotación de la totalidad del fondo de reserva establecido en la normativa que regula las fundaciones bancarias, 326 millones de euros, con una anticipación de dos años sobre el plazo fijado, que era finales de 2025.

Ambos hechos garantizan la sostenibilidad del proyecto Ibercaja como entidad independiente.

Más avances en materia de sostenibilidad

Ibercaja ha llevado a cabo en el trimestre destacadas acciones que refrendan su avance en materia de sostenibilidad. El Banco realizaba en enero su primera emisión de bono verde, por 500 millones de euros, con el objetivo de financiar viviendas y edificios sostenibles, así como proyectos que impulsen las energías renovables, entre otros. La fuerte demanda total recibida por más de 200 inversores, por un volumen superior a 3.800 millones de euros, ratificaba una vez más la confianza de los inversores institucionales en el proyecto Ibercaja y en su estrategia de sostenibilidad.

También la entidad financiera ha continuado fomentando la movilización de las finanzas sostenibles de sus clientes, a través, entre otras actuaciones, del apoyo a la empresa familiar GFM Energía Solar, pionera en energías renovables, con el préstamo anticipo de fondos Next Generation.

Por otro lado, el acuerdo llevado a cabo con el proveedor de servicios de gestión agrícola Eagronom en el primer trimestre del año, permite al Banco ofrecer a sus más de 60.000 clientes del sector agroalimentario un innovador servicio con el que pueden certificar la captura de carbono de sus explotaciones, emitir el crédito correspondiente y negociarlo en el mercado para su posterior abono al agricultor.

El avance en materia de sostenibilidad se ha visto reflejado igualmente en la obtención del certificado AENOR de Organización Saludable, siendo Ibercaja la primera entidad financiera que ha conseguido este reconocimiento por su compromiso con el bienestar de las personas trabajadoras que forman parte de su organización; y en el nuevo Plan de Igualdad, con el que la Entidad va a continuar avanzando en materia de igualdad de oportunidades entre su plantilla, ofreciéndole más facilidades para la conciliación de su vida personal, familiar y profesional.

En el mismo sentido, el voluntariado de los profesionales del Banco ha sido muy activo en el trimestre, con una participación de más de 700 personas en la plantación de cerca de 4.000 árboles con la finalidad de reforestar zonas devastadas situadas en diferentes emplazamientos del país.

El compromiso social de Ibercaja ha continuado quedando patente a través de las donaciones realizadas por el Fondo de Inversión y el Plan de Pensiones Sostenibles y Solidarios, en el marco de la iniciativa “Tu dinero con corazón”, a proyectos de organizaciones sin ánimo de lucro, destacando los destinados a la lucha contra el Parkinson o para mejorar la autonomía de las personas con discapacidad.

Artículo publicado el 09/05/2024